マイホームを購入する際には、住宅ローンを利用して購入するのが一般的です。

住宅ローンを組んで家を買った場合、条件が整っていれば住宅ローン控除を受けることができるというのをご存知でしょうか。

この記事では、住宅ローンの控除を受けるための条件や申請方法、そもそも住宅ローン控除って何?という基礎的なことについて紹介していきます。

これから住宅ローンを活用しようと考えている方の参考になれば幸いです。

目次

そもそも住宅ローン控除とは?具体的な内容

まずは、住宅ローンの控除について具体的に見ていきましょう。

住宅ローン控除を簡単に説明すると、家を購入する際にローンを利用した場合、税制上で特例制度を受けることができる制度です。

元々は家の購入を促すためにはじめられた施策ですが、これを利用することによってマイホームの購入を考える方は税制上で優遇。

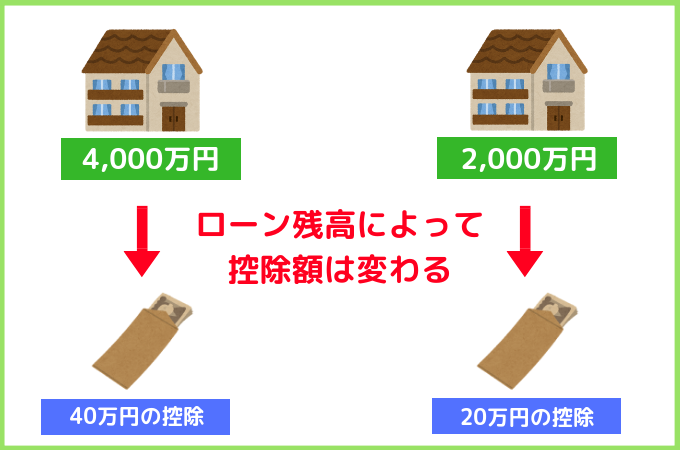

具体的には、申請をしてから10年間は、各年の年末時点の住宅ローンの残高の1%、最大で40万円が控除されます。

住宅購入の際に利用したローンに対して一定割合の金額を所得税や住民税などから控除することができるわけです。

例えば、一括でマイホームを購入するというような方には、そもそも住宅ローン控除は適用されません。

しかし、住宅ローンを利用して家を買おうと思っているのであれば、積極的に利用していきたいお得な制度なのです。

住宅ローン控除の申請の大枠

それでは、住宅ローンの控除はどのように申請するのでしょうか。

細かな申請方法は後程詳しく紹介していきますが、まずは簡単にどういった流れでどのように控除されるのかを紹介していきます。

住宅ローンの控除は、大きく下記の2つに分けることができます。

- 初年度

- 2年目以降

初年度とは、住宅ローンを組んで家を購入した年のことで、この年に年末調整を行い、その翌年に確定申告で住宅ローン控除に関する事項を記入します。

年末調整をした後には、源泉徴収票が配られますが、確定申告の際には源泉徴収票と住宅を取得したという証明書が必要です。

初年度は若干ややこしいかもしれませんが、2年目以降は最初に行った確定申告の後に届く申請書を使って年末調整を行うだけで済みます。

住宅ローン控除で得する金額は?

住宅ローンの控除制度を利用すると、最大で年間40万円が控除されます。

控除期間は10年間になるので、なんと最大で400万円が控除されることになるのです。

しかし、各年の年末の時点での住宅ローン残高の1%という決まりがあるため、そこは注意しなければなりません。

例えば年末のローン残高が4000万円以上の場合は、その1%かつ上限いっぱいの40万円が控除されます。

一方で、ローン残高が2000万円の場合は、その1%の20万円が控除されるので、あくまでも40万円は最大なのです。

当然ローンの残高は毎年減っていくので、10年間ずっと4000万円以上のローンが残っているというのは、相当高額な家を購入した場合に限ります。

しかし、金額にかかわらず10年間は毎年1%が控除されるというのはとても大きな優遇制度なので、住宅ローンを利用するのであればきちんと控除の申請をするようにしましょう。

住宅ローン控除に必要な書類とは?

それでは、住宅ローンの控除をするためには、どのような書類が必要になってくるのでしょうか。

必要になる書類はこちらの5つです。

- 住宅ローンの年末残高等証明書

- 源泉徴収票

- 土地・建物の登記事項証明書の原本

- 土地・建物の売買契約書、もしくは建築請負契約書の写し

- 住宅借入金等特別控除額の計算明細書

住宅ローンの年末残高等証明書

住宅ローンの控除は毎年の年末のローン残高に応じて額が変わってきます。

そのため、ローンの残高がわかる書類が必要です。

それが、住宅ローンの年末残高等証明書という書類ですが、これはローンを借りた銀行などの金融機関から、時期が近づくと郵送されてくるはずです。

捨てないで必ずとっておきましょう。

源泉徴収票

住宅ローンを利用した翌年には、控除を受けるために確定申告をしなければなりません。

そして確定申告をするためには、年末調整の結果を反映させるために源泉徴収票が必要になってきます。

確定申告とは、1年間でどれくらいの稼ぎがあり、そこからどれくらいの税金を支払わなければならないかという証明です。

しかし、年末の時点で既に前納している税金の額が証明できなければ、きちんとした金額を証明することができません。

そのため、確定申告をするにあたって源泉徴収票が必要になってくるのです。

源泉徴収票は、12月末から翌年の1月中に勤め先からもらうことができるので、もしもらっていない方は会社に申請しましょう。

土地・建物の登記事項証明書の原本

こちらは住宅ローンを組んで購入した建物や土地が、本当に自分で購入したものなのかどうかを証明するために必要な書類です。

登記事項証明書は、登記簿謄本や全部事項証明書などとも呼ばれ、住宅ローンの控除に必要な土地や建物の面積などを確認するためにも使われます。

なお、中には土地を他人に借りて、上物だけをローンで購入する方もいますが、その場合は土地の証明書は必要ありません。

土地・建物の売買契約書、もしくは建築請負契約書の写し

住宅や土地を購入した証明となるのが、その不動産の売り手と交わした売買契約書などです。

住宅や土地を、住宅ローンを組んで購入したことが前提となる控除になるため、本当に自分でそれらを買ったという証明をしなければなりません。

実際の購入金額や購入日などがわかるので、控除の申請に必要になってきます。

住宅借入金等特別控除額の計算明細書

住宅ローンの控除をするためには、住宅借入金等特別控除額の計算明細書が必要です。

しかし、これは事前に用意しなければならない書類ではなく、各地域の税務署などに置いてある書類です。

確定申告をする際には、確定申告書と一緒に置いてあるため、窓口で相談しながら記入することが可能です。

住宅ローン控除を受ける条件は?簡単ではない?

住宅ローンを組んだ方は、誰もが無条件に控除を受けられるというわけではありません。

それでは、どのような条件を満たせば住宅ローンの控除を受けることができるのでしょうか。

続いて、住宅ローンの控除が適用される条件について見ていきましょう。

入居時期の条件

住宅ローンの控除を受けるためには、対象となる物件にいつ住み始めるか、またいつまで住み続けるかが重要になってきます。

具体的には、

- 購入した日、もしくは新築した日から6か月以内に入居すること

- 住宅ローンの控除を受ける年の12月31日まで住み続けること

という2つの条件をクリアしなければなりません。

しかし、これは住宅ローンを利用してマイホームを購入する方であれば、基本的にはほとんどの方が満たすことのできる条件です。

例えば、3月に購入した場合は、9月までにその住宅に引っ越して住まなければなりませんが、家ができたらすぐに住みたいですよね?

同様に、そのまま年末までそこに住み続ければ2つの条件とも満たすことになります。

ただし、ここで注意しなければならないのが、新居に住んでいるかどうかは、基本的に住民票で証明しなければならないという点です。

物理的に住むだけでは証明にならないため、きちんと住民票を移しておく必要があるので注意しましょう。

返済期間は10年以上

住宅ローンの控除を受ける条件として、返済期間が10年以上でなければならないという点があります。

住宅ローンの返済が20年であれば条件をクリアしていますが、例えば返済が8年の場合は条件を満たしていません。

気を付けなければならないのは、これは最初に決めるローン期間ではなく、繰り上げ返済後のローン期間であるということです。

例えば、初めは20年の住宅ローンを組んだとしても、頑張って繰り上げ返済を行い9年で返済してしまったら、条件が満たされません。

繰り上げ返済をしすぎたせいで、住宅ローンの控除を受けられないというケースもあるため気を付けましょう。

知人から借り入れをすると対象外に

住宅ローンの控除とは、金融機関から10年以上の長期ローンを組むと負担が大きくなるため、その一部を国が控除という形で負担するというものになります。

そのため、基本的にマイホームを購入するために、両親や親族などから個人的に借り入れをした場合は、住宅ローン控除が適用されません。

また、借り入れに対して利子がない場合、もしくは0.2%未満の利率で借り入れる場合は、同様に住宅ローン控除を受けることはできないので注意が必要です。

なお、勤務先から借り入れを受ける場合は、この限りではありません。

床面積によって条件が変わってくる

購入したマイホームの敷地面積やその使い方によっては、住宅ローンの控除を受けることができないので注意が必要です。

特に、

- 購入した住宅の床面積が50平米以上であること

- 住宅の1/2以上を居住用として利用すること

という2つの条件が求められます。

普通の一戸建てを購入するのであれば、この条件を気にする必要はないかもしれません。

50平米以上のものが大半ですし、通常は居住用としてマイホームを購入するケースがほとんどだからです。

ただ、住宅を事務所や店舗との一体型として建てた場合は、居住用のスペースが半分以下だと住宅ローンを受けられません。

住むための建物の取得に対しての控除になるため、事業が建物の主な役割となってしまうと、本来の住宅ローンの趣旨に反してしまうからです。

同様に、小さなマンションの場合は50平米未満になってしまうケースもあるので、控除を受けることを前提としている場合は面積にも注意しましょう。

所得金額が3000万円以下でなければならない

住宅ローンの控除を受けるためには、所得金額が3000万円以下という制限がかけられています。

一般的なサラリーマンの方であれば、こちらの条件も基本的には気にする必要はないでしょう。

しかし、会社員の中にも年収の高い方はいますし、ご自身で事業を行っている方の中にも高収入の方は少なくありません。

収入の多い方は、住宅ローンを組むことはできますが、控除の申請はできないとおぼえておきましょう。

そもそも、これくらいの所得があればローンを組むメリットはほとんどないですが。

他の税金優遇措置は受けられない

住宅ローン控除を受けるためには、その他の住宅に関する税金の控除を受けていないということが条件に含まれます。

例えば、今回初めてマイホームを購入し、その際に住宅ローンを利用して控除を受ける、というのであれば、この条件を気にする必要はありません。

一方で、例えば住んでいた家を売却する際に何らかの控除を受けるなど、他の控除や税の軽減措置などを利用していると、住宅ローンが受けられないことがあるので注意が必要です。

ただ、どの控除でどれくらい得をするのかというのは、額などによってケースバイケースです。

そのため、住宅ローンを受けるために他の控除を受けるべきではない、とは一概に言いきれません。

実際に、どのような控除を利用するかで金額に大きな差が出ることもあるので、税理士などにどの優遇措置を利用した方がいいか相談するのがおすすめです。

中古の住宅を購入した際の追加条件

住宅を購入するという面では、新築でも中古でも変わりません。

しかし、中古の住宅を購入する際に住宅ローン控除を利用したい場合は、上述した条件に加えて以下の条件も満たさなければなりません。

- 購入する物件が耐火建築物(鉄筋コンクリートなど)の場合は、取得日から25年以内に建築されたものであること

- 購入する物件が耐火建築物ではない(木造など)の場合は、取得日から20年以内に建築されたものであること

- 既存住宅売買瑕疵保険に加入していること、もしくは耐震基準適合証明書、耐震等級1以上の住宅性能評価書を取得すること

新築の建物とは異なり、中古の物件は建物内部が悪くなっていたり、耐震性に優れていなかったりといったものも少なくありません。

住宅ローンの控除を利用するには、最低限の基準を満たしておかなければならないのです。

そのため、中古物件を購入して住宅ローン控除を受ける場合は、これらの条件も同時に満たした物件を探す必要があるので注意しましょう。

年収も関係する?住民ローンの計算方法について

それでは続いて、1番気になる控除される住宅ローンの計算方法などについて解説していきます。

控除される額は、非常にシンプルな計算式で出すことが可能です。

住宅ローンの年末時点での残高に1%をかけて出た額、もしくは上限の40万円ということになります。

年末時点でのローン残高×1%=住宅ローンの控除額

例えば、年末のローン残高が1500万円の場合、1500万×1%で15万円。

ローン残高が5000万円の場合、5000万×1%で50万円になりますが、控除の上限が40万円なので、この場合は40万円です。

そして、これらが所得税から控除されます。

控除しきれない分は住民税から控除される

控除額の計算は簡単ですが、ここで気を付けなければならないのは、控除の金額は所得税から引かれるという点です。

例えば、年収が400万円の方は、年間で支払う所得税が40万円以下になります。

また、社会保険料控除や配偶者控除などの様々な控除を含めると、支払う所得税がかなり少なくなるケースも。

そういった方が4000万円以上の住宅を購入し、年末のローン残高に1%を掛けた値が40万円になる場合、所得税では控除しきれないということになります。

例えば、所得税が30万円で控除額が40万円の場合、単純に10万円分損をしてしまうというわけです。

しかし、こういったケースでは、翌年度の住民税から控除されることになるため安心してください。

住宅ローンの控除額 -所得税 = 住民税の控除額

ということになります。

上記の例では、40万円-30万円=10万円となるので、10万円が翌年度の住民税から引かれるわけです。

ただし、控除の上限は前年分の所得税の課税総所得金額等の7%(136,500円を限度)というルールが存在するため気を付けましょう。

ちなみに、所得税だけでは控除額が足りず、住民税の控除を利用するとなっても、特別な申告をする必要はありません。

住宅ローン控除の申請方法と気をつけたい5つのポイント

最後に、住宅ローンの控除を申請するための手順や方法を紹介していきます。

購入後は6か月以内に入居する

先程も紹介しましたが、住宅ローンの控除を受ける条件の1つに、購入してから6か月以内にそこに住まなければならないというものがあります。

例えば、別荘用に購入してそこにたまに住む、というような使い方では、住民票が移っていないため控除を受けることができません。

本当に住んでいるのかどうかというのは、住民票で確認されるのが一般的なので、購入したらできるだけ早く入居し、住所変更をしましょう。

申請に必要な書類をそろえる

家を購入した翌年には、住宅ローン控除を受けるために確定申告をしなければなりません。

確定申告では、申請をするにあたって様々な書類が必要です。

具体的な書類は先ほどの「住宅ローン控除に必要な書類とは?」を参考にしていただき、できるだけ早い段階で取得しておくことをおすすめします。

特に、ずっと会社勤めの方の場合は、自分で確定申告などやったことがないため、非常に大変だと感じるかもしれません。

直前でバタバタするとミスが発生したり書類不備などで慌ててしまう可能性もあるので、時間のあるうちに集めておきましょう。

購入翌年の確定申告を行う

一般的な確定申告は、毎年2月16日~3月15日の1ヶ月間と決められていますが、還付目的の確定申告は1月4日~3月15日の間に行うことができます。

そのため、住宅ローンの控除を目的とする確定申告は、一般のものよりも長い期間が設けられているのです。

特に3月に入った確定申告の終わりの時期には、大量の確定申告者が手続きをするため非常に混み合います。

一方で還付目的の申告者の数はそれほど多くないため、きちんと確定申告をするためにも早めに終わらせてしまいましょう。

確定申告では、税務署で職員に聞きながら行うこともできます。

記入ミスなどをしてしまうと、後々非常に面倒なので、ちょっとでもわからない部分があれば、とりあえずは職員に聞いてみましょう。

ネット上で確定申告をする場合は、プリントアウトした申告書を税務署に持参するか、もしくは郵送すれば確定申告が完了します。

しかし、書類の不備などを確認してもらう意味も込めて、時間があるのであれば税務署に持参してみてもらうのがいいでしょう。

なお、その際には住宅ローンの控除を行うということを伝えるのを忘れないようにしましょう。

控除されたお金の受け取り

無事に確定申告が終わり、住宅ローンの控除申請が完了したら、指定した口座に控除額が振り込まれます。

目安としては、控除額が振り込まれるまでには約2ヶ月ほどと考えておきましょう。

ただ、例えば控除額が40万円で所得税が30万円の場合、振り込まれるのは30万円のみです。

確定申告後の控除は所得税に対しての額になり、残りの10万円は住民税から控除されるため、1年遅れて振り込まれることになるのです。

控除額と振り込まれた額が違う、と勘違いされる方もいますが、単純に時期が違うだけなので安心してください。

2年目以降の年末調整

住宅を購入して最初の年は、自分で書類を集めて確定申告をして、となかなか大変です。

しかし、2年目以降は確定申告を自分でする必要もないですし、控除を申請するにあたって必要な書類は

- 住宅ローンの残高証明書

- 住宅借入金等特別控除申告書

の2点のみです。

これを、年末調整の書類と一緒に勤務している会社に提出すれば済むので、1年目と比べると非常に楽ですよ!

住宅ローン控除は最大限活かそう!

今まで確定申告をやったことがない方にとって、様々な書類を集めて控除の申請を行うのは非常に面倒かもしれません。

しかし、きちんと申請をしておけば、最大で400万円の住宅ローン控除を受けることができます。

わからない部分は税務署の職員に聞くことができますし、住宅を購入する前であれば不動産会社などにも相談ができるはずです。

400万円は非常に大金なので、住宅ローンを利用するのであれば、住宅ローン控除は是非活用してくださいね!