不動産を売却することができたら、一時的に大きな収入を得ることになります。

一度きりのものですが、売却をすることで所得を得たとみなされた場合は税金がかかってくるため、確定申告が必要になってきます。

しかし、

- そもそも確定申告をやったことが無い

- 不動産売却で得た収入はどこに入力すればいいの?

- 必要な書類ってあるの?

など、不動産売却後の確定申告についてわからないという人も多いかもしれません。

そこでこの記事では、不動産の売却に伴って必要になる確定申告の方法や、必要書類、時期、確定申告のの流れなどについて紹介します。

また、個人と税理士でどっちがいい?という疑問もメリットとデメリットをふまえた上で紹介するので参考にしてみてください。

目次

そもそも確定申告って何?不動産を売却した場合も必要?

日本で働く大多数の人々は、勤めている会社から給料をもらい、複雑な税金の計算なども全てその会社にやってもらっています。

そのため、今まで確定申告をしたことがないという人も多いのではないでしょうか。

しかし、不動産を売却したら確定申告をしなければならなくなるかもしれないので、まずは確定申告がどのようなものかを確認しておきましょう。

確定申告とは

確定申告とは、1月1日から12月31日までの1年の間に発生した所得を計算し、税務署にその所得の申告、および納付する手続きのことです。

上述したように、サラリーマンであれば、会社が年末調整などをすべてやってくれるので、自分で確定申告をする必要はありません。

しかし、サラリーマンであっても、給与以外の所得があるのであれば、自分で確定申告をしなければならないのです。

もちろん、面倒だから、やり方がよくわからないから、というような理由で、確定申告をしないという選択をとることも可能です。

しかし、それは納めなければならない税金を納めていないことになるため、本来の税金とは別に、罰則として延滞税がかかるなど、いいことはありません。

不動産売却で得た所得も、給与所得以外の所得になるので、不動産を売却してお金を手に入れたら、確定申告をしなければならないことは覚えておきましょう。

確定申告の時期

前年の1月1日~12月31日までの所得に対する確定申告は、その翌年の2月16日~3月15日の間に手続きを終わらせる必要があります。

例えば2019年の1月から12月までに得た所得は2020年の年初くらいまでに計算してまとめ、それを2020年の2月16日~3月15日の期間中に申告しなければなりません。

原則としては、現在住んでいる場所を管轄する税務署に申告をし、通常は申告書に記入をしてその税務署に持って行きます。

確定申告を行う人は意外に多く、特に3月に入ったころには税務署が多くの確定申告者であふれるので、郵送などで申告する人も多いです。

しかし、「確定申告に不慣れで色々聞きたいことがある」というような人は、窓口に直接行って提出するのが良いでしょう。

余裕を持って確定申告を行うには、2月中に終わらせてしまうのがベストです。

不動産を売却した場合の税金は譲渡所得!確定申告が不要な場合はある?

不動産売却で得た所得のことを、譲渡所得といい、税金はこの譲渡所得に対してかかってきます。

しかし、譲渡所得とは売却で得た全額を指すものではなく、その不動産を取得した費用や譲渡に対してかかった費用などを差し引いて出た額のことを指します。

計算方法は下記で算出します。

譲渡所得 = 譲渡価額 -(取得費+譲渡費用)

例えば、3000万円で不動産を売却できた場合、手元には収入として3000万円が入ってきます。

しかし、その不動産を2500万円で購入し、さらに売却をする際の手続きなどで200万円がかかったケースを上記の計算式に当てはめると、

3000万 -(2500万 + 200万)=300万円

譲渡所得は300万円となるのです。

もちろん、減価償却費をはじめ、上記の簡単な計算式に当てはめられないケースも多いですが、まずはこの計算式を覚えておきましょう。

確定申告が不要なケースもある?

不動産を売却したら、上記のように確定申告は基本的には必須です。

しかし、場合によっては面倒な確定申告が不要なケースもあるので、続いて確定申告が必要な人と不要な人の違いを紹介しますね。

確定申告が必要な人とは

確定申告が必要なのは、簡単に言うと所得が発生した人となります。

この場合の「所得が発生した人」というのは、ズバリ上述した譲渡所得がプラスになる人のことです。

ちょっとわかりずらいと思うので例を出しますね。

例えば、2000万円で購入した物件が値上がりして3000万円になった場合は、譲渡に際して必要な経費をあわせても数百万の利益が出るはずです。

所得がある人は、あくまでも数百万の利益に対しての税金を支払う必要があります。

売却して得た3000万円の収入に対してではなく、上記の譲渡所得の計算をして出た値に対して税金がかかっくるわけです。

その税金の額を明確にし、正確に納めるためにも、所得がある人は確定申告をしなければなりません。

確定申告が不要な人とは

一方で、譲渡所得がプラスにならない人は、確定申告をする必要がありません。

例えば、3000万円で購入した物件を2500万円で売却し、手数料などで100万円かかった場合は、

2500万-(3000万+100万)=-600万

となり、譲渡所得はマイナスです。

この場合、2500万円で売却したわけなので、その売却額の2500万円は、手元に入ってくる現金です。

しかし、譲渡所得はマイナスなので、税金を支払う必要はなく確定申告をする必要もないのです。

確定申告はしておいたほうがお得?

上述したように、譲渡所得がマイナスになるケースであれば、税法上、確定申告をする義務はありません。

しかし、例え赤字であっても、場合によっては税金の還付金を受け取ることができる可能性もありますし、税金を安く抑えられる可能性もあります。

確かに、マイナスであれば面倒な確定申告をする必要はないですが、やっておけばお金が返ってくることもあるので、やっておいて損はありません。

そのため、不動産の売却に際して売却益が出たとしても出なかったとしても、確定申告は行う方向で考えるのがおすすめです。

不動産売却をして確定申告をする場合に必要な書類

それでは、確定申告をするにあたって、どのような準備をしておけばよいのでしょうか。

非常に大変なイメージのある確定申告ですが、シンプルに言ってしまうと、申告に必要な書類を揃え、提出期間中に税務署に提出をすれば終わりです。

つまり、申請に必要な書類がそろっていれば確定申告はすぐに終わってしまうということです。

必要書類には税務署に行けば置いてあるものもありますが、事前に自分でそろえておかなければならないものもあるので、続いて確定申告の必要書類を紹介していきます。

税務署で取得できる書類

税務署で取得できる書類は、大きく3つ存在します。

- 確定申告書B様式

- 所得税青色申告決済書(不動産所得用)

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)

管轄の税務署に行けばもらえますが、税務署のホームページからプリントアウトすることも可能です。

特に税務署が自宅から遠い場合や、日中は忙しくて行っている暇がないというような場合は、書類をダウンロードしてしまいましょう。

事前に用意しておく書類

不動産の売却で確定申告をする場合は、上記の書類に加えて以下の3つの書類の提出が必要になってきます。

- 対象不動産を売却した際の売買契約書

- 対象の不動産を購入した当時の売買契約書

- 売却費用がわかる領収書(不動産会社の仲介手数料や印紙税など)

不動産の譲渡所得を計算するには、不動産の売却価格と購入価格が非常に重要なので、売買契約書は必ず必要です。

参照:土地売買契約書

なお、必要書類の一部がない場合は、確定申告ができなくなってしまうケースもありますし、その分を経費計上できなくなってしまうため気を付けましょう。

例えば、譲渡をする際に不動産会社に100万円の仲介手数料を支払ったにもかかわらず、その領収書を紛失してしまった場合は、100万円を経費にすることができません。

必要書類を失くしてしまうと、実際よりも税金が高くなってしまう可能性が高いため、必要書類は大切に保管しておいてくださいね。

不動産売却後の確定申告の方法は?自分でやる?税理士に頼む?

毎年のように自分で確定申告を行う人がいる一方で、特に初めて確定申告を行う人は、やはりやり方がわからなかったり、自信がなかったりすることが多いです。

続いて、実際に確定申告を行う方法について紹介していきます。

確定申告を行う方法は2つ

確定申告は

- 自分ですべて行う

- 税理士に任せる

という2つの方法が一般的です。

ある程度なれてくれば、確定申告は自分で行うという人も少なくありません。

しかし、複雑な計算をしなければならないケースや、様々なところから収入があったり使用する経費が多かったりした場合は、書類をそろえるのが非常に面倒です。

そのため、税理士に任せてしまうという人も存在します。

自分で行うメリット・デメリット

税理士に行うのは非常に楽ですが、当然その分お金が発生するため、まずは自身で確定申告をやってみることをおすすめします。

確かに確定申告は複雑ですが、一度やり方を覚えてしまえば意外と楽に済んでしまうということがわかるでしょう。

また、自分でやってみてもよくわからないという場合は、税務署に電話などをしたり、直接窓口に行って質問してみたりすることも可能です。

税務署の職員に言われた通りに作成するため、よほどのことがない限りミスはないでしょうし、一人でやるよりも簡単に終わらせられます。

もしくは、確定申告の時期が近づくと、各市区町村で税理士が無料で相談にのってくれる場を提供しているケースも少なくありません。

こういったサービスも、3月に入ると非常に混み合って長時間待つ羽目になりますし、税務署によっては混雑を避けるために別の場所に相談窓口を設けることもあります。

そのため、できるだけ早い段階で確定申告を済ませてしまうのがおすすめです。

しかし、このように時間をかければ自分でも必ずできる手続きが確定申告なので、まずは自分でやってみるのがおすすめです。

メリット⇒費用が発生しない

デメリット⇒最初は何がなんだかわからず手間がかかる

税理士に任せるメリット・デメリット

中には、時間をかけて税務署に相談する暇がないというような人もいるのではないでしょうか。

確定申告のために時間を割くことができない人は、手続きそのものを税理士に丸投げしてしまうことも可能です。

税理士は基本的にどこの都道府県にもいるはずなので、税理士事務所に直接コンタクトをとって確定申告をお願いするというのも方法の1つです。

しかし、最もスムーズなのは、確定申告の無料相談をしている税理士に個別にお願いする方法でしょう。

税理士の中でも確定申告の知識が高い人がいるはずなので、どのようなケースであっても簡単に確定申告できてしまいます。

なお、税理士に依頼する際には、一般的には10万円ほどの費用がかかることは覚えておきましょう。

メリット⇒丸投げしてしまうことが可能

デメリット⇒費用が高い

基本的な不動産売却後の確定申告の流れや注意点

最後に、具体的な確定申告の大まかな流れを紹介します。

簡単に説明すると

- 課税譲渡所得を計算する

- 必要書類を集める

- 確定申告書を作成する

- 税務署に提出する

という4ステップで確定申告が完了します。

それぞれの注意点などはこちらです。

ステップ1:課税譲渡所得の計算

譲渡所得の計算式を元に、不動産売却で発生した利益を計算します。

不動産の売却金額から減価償却費を差し引いた、その不動産の購入金額と譲渡費用を除いた額が譲渡所得です。

なお譲渡費用には、

- 売却活動で利用した不動産会社に支払う仲介手数料

- 売買契約書に貼り付けた印紙税

- 売却をするにあたって必要となった測量費

- 売却活動で使用した広告に対する費用

などの、売却に関する経費全般が含まれます。

計算して割り出された譲渡所得の額に税率をかければ、納めるべき税額が出てくるので一度終わったら再度確認するようにしましょう。

ステップ2:必要書類の収集

不動産売却で出た必要書類を、確定申告をする日までに集めてまとめておきます。

基本的には、上述した3点

- 対象不動産を売却した際の売買契約書

- 対象の不動産を購入した当時の売買契約書

- 売却費用がわかる領収書(不動産会社の仲介手数料や印紙税など)

を用意しておけば確定申告ができるので、申告をする時期の前に探しておくようにしましょう。

なお、譲渡所得を計算した結果マイナスになったとしても、上述したように確定申告をすることでお金が入ってくる可能性があります。

絶対にマイナスになるから、と端から確定申告をしないと考えるのではなく、還付金のことも考えて極力必要書類は保管しておくことをおすすめします。

ステップ3:確定申告書の作成

確定申告をするにあたって、最も面倒なステップになるのが、この確定申告書の作成です。

特に、今まで確定申告をしたことがない人にとっては、日常生活で使わないような単語が並んでいるため、理解するまでには骨が折れます。

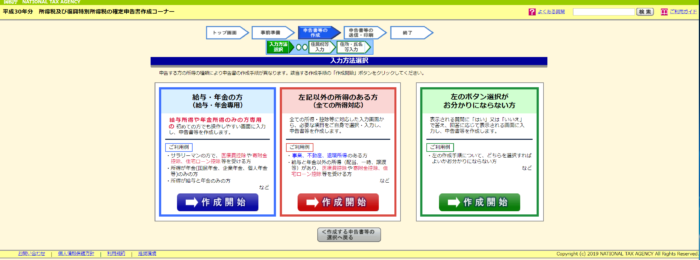

しかし、現在はパソコンで申告書を作るのが主流になっており、国税庁のホームページから確定申告書等作成コーナーを利用すれば間違えることはありません。

参照:国税庁 確定申告書等作成コーナー

確定申告書の提出先である国税庁の提供するサービスになるため、計算式を間違えるというようなことは絶対にないですし、仮にそんなことがあっても大きな問題にはなりません。

記入事項さえわかっていれば、必要なところを埋めるだけで簡単に申告書が作成できてしまうので、慣れてしまえばすぐに使いこなせるようになるでしょう。

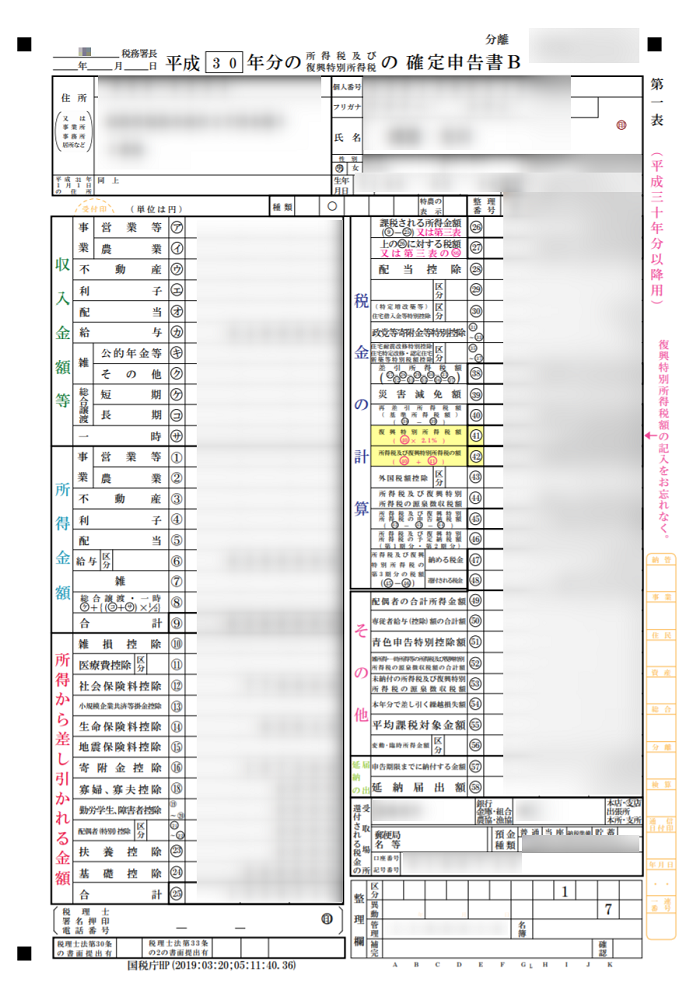

※実際に作成した確定申告書

ただし、逆にわからないところがあるとその先の入力もできなくなってしまうため、税務署に電話をしたりしながら作成してみることをおすすめします。

また、ネット上でも詳しく解説してあるページあるので、それを参考にするのもおすすめです。

ステップ4:必要書類の提出

集めた必要書類と作成した確定申告書を揃えて、税務署に提出します。

初めての確定申告で不安がある場合は、直接窓口に提出をし、書類の不備がないかどうかをその場で確認してもらうのが一番です。

しかし、郵送などでも提出が可能なので、時間がない場合はそういったサービスを利用するのも良いでしょう。

なお、特に申告者が多く混み合う時期に提出する場合は、当然税務署の職員も譲渡費用の詳細や書類に記載された額などをいちいち細かく見る暇はありません。

確定申告の期間が終わったらじっくりと確認し、万が一不備があったら電話がかかってくるので、その際に再度作り直しましょう。

例え提出した書類の納付額が、実際に納めなければならない税額よりも少なくなっていたとしても、単なるミスとして処理されるケースがほとんどです。

手間は増えますが、確定申告の修正申告などはよくあることなので、まずは自分なりに申告書を作って確定申告してみましょう。

最後に

所得がプラスになった場合は、避けて通れないのが確定申告です。

不慣れな人は時間がかかるかもしれませんが、まずは確定申告の必要書類をそろえるところから始めてみましょう。

2月中に作るつもりでいれば、税務署に聞いたり不備の書類を集め直す時間的な余裕もできます。

初めから税理士に任せてしまうのも方法の1つですが、まずは自分の力でやってみることをおすすめします。