マンションを購入するにあたって、ご自身の年収と比較してどれくらいの価格のものが買えるのだろうと考える方もいるのではないでしょうか。

マンションを一括で買ってしまうという方はほとんどいらっしゃらないため、基本的には住宅ローンを利用してお金を借りる方が多いです。

もちろんたくさん借りることができれば、それだけ高額なマンションを購入することができるということになります。

しかし一方で、収入に見合わない額のローンを組んでしまうと、返済が大変になってローンが払えなくなってしまいます。

ローンを組んでいいマンションを買いたいけど、ローンによって日々の生活を圧迫したくない、というのがほとんどの方の本音でしょう。

それでは、一体年収に対してどれくらいのローンを組むのがベストなのでしょうか。

今回は、マンションを購入する際に多くの方が頭を抱える、ローンと年収について紹介させていただきます。

目次

マンションの購入価格は年収の5倍以内の設定が一般的

まずは、マンションの購入価格と年収の関係について見ていきましょう。

一般的に言われているのは、年収の5倍以内の額のマンションであれば、購入をしても問題なく生活ができるというものです。

これは、1,992年の生活大国五か年計画に、勤労者の世帯が平均年収の5倍程度を目安にした良質な住宅の取得が可能となることを目指すといった記載からきています。

住生活の充実

国民生活の最も重要な基盤をなす住生活の充実を図ることは、「生活大国を築く上で最も重要な課題の一つである。このため、居住関連の投資の持続的拡大を図り、良質な住宅ストックの蓄積と安全で良好な居住環境を整備することにより、居住水準の向上を図る。特に、大都市圏では地価が依然として高水準で中堅勤労者の住宅取得が困難となっていることから、東京を始め大都市圏においても、勤労者世帯の平均年収の 5 倍程度(諸条件の下における住宅の取得のために調達可能な資金額)を目安に良質な住宅の取得が可能となることを目指して、できる限りこれに近づけるよう、適正な地価水準の実現を図るための総合的な土地対策を着実に推進するとともに、住宅対策等の諸施策の充実を図る。

参考:「生活大国 5 か年計画―地球社会との共存をめざして―」について

つまり、当時の政府によって決められた「年収の5倍」というものがそのまま現代に受け継がれているということです。

しかし、1,992年と現代とでは生活環境が目まぐるしく変化し、日本人の意識や感覚も変わってきています。

この年収の5倍の通りで行くと、例えば年収1,000万円の方は5,000万円のマンションを、年収400万円の方は2,000万円のマンションまでなら問題ないということです。

5倍以上でも問題はない?

それでは、約30年前で年収の5倍と言われていたマンション購入の概念は、現代ではどのように変わってきているのでしょうか。

これからマンションの購入を考える方の中には、マンションの購入価格は年収の5倍以内にすべきだと考える方も多いです。

しかし、ローンの話をすると、当時のローンと現在の住宅ローンとでは、金利が全く異なります。

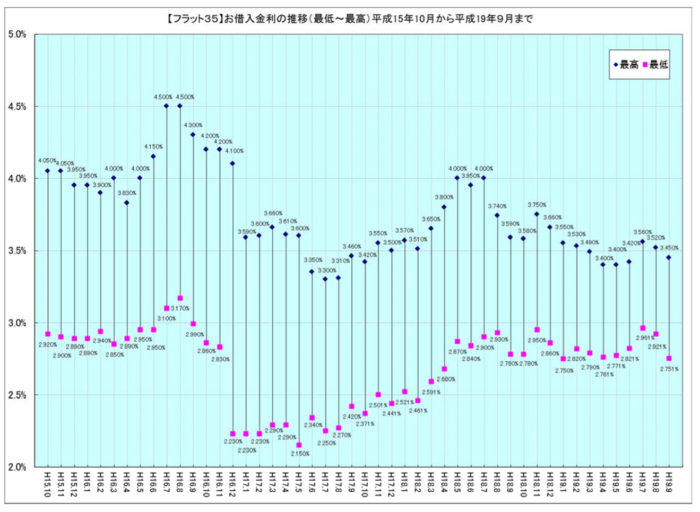

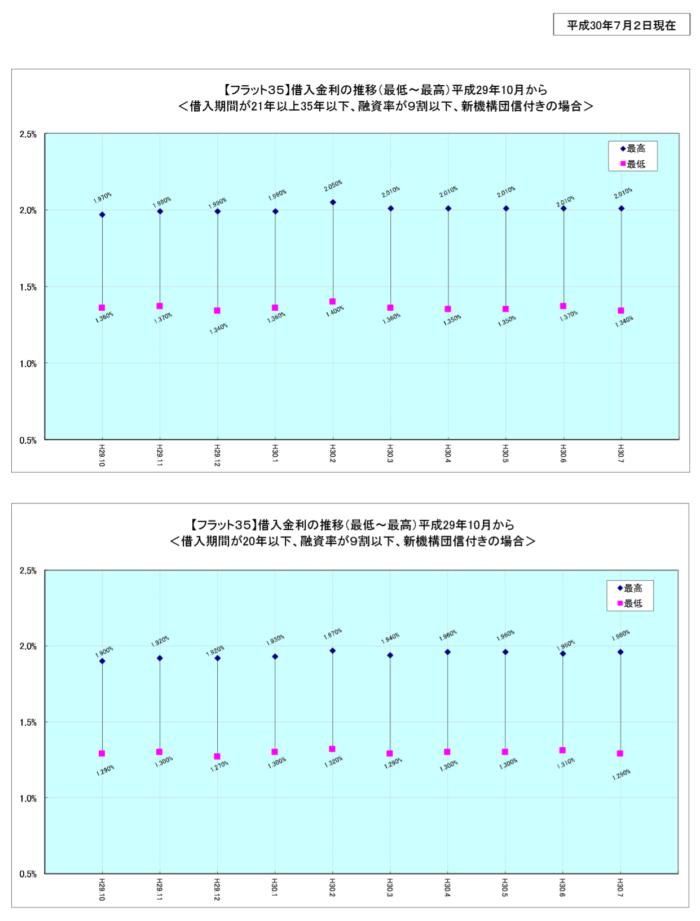

具体的には、1,990年代では一般的なローンが8%以上、フラット35の前の住宅ローンである住宅金融公庫からの融資も5.55%という高い金利でした。

それと比べると、現在のローンは優遇金利が0.675%、基準の金利も3%を切っているため、当時と比べると非常に安いのです。

例えば、ざっくりと計算してみると、8%という金利で30年ローンを組むと、金利だけで5,000万円近くを返済することになります。

一方で、0.675%の場合は30年間で300万円強ということになります。

当時の考えで5倍となっていたとしても、このようにローンの額が全く異なるため、現代では5倍以上のマンションでも問題なく購入できるということになります。

ちなみにこちらは、平成15年ころの金利と、平成30年の金利の差です。

参考:フラット35

これだけでも、年々金利が安くなってきているということがわかるはずです。

ただ、今は金利が低いですがこれからどうなるかはわからないので常にチェックはするようにしましょう。

ローンと返済比率の関係

住宅ローンを利用する際には、返済比率についても考えなければなりません。

例えば、月に50万円もらっている人であっても、月々の返済額が10万円の場合と30万円の場合とでは、金額が大きく変わってくるからです。

そして、一般的な金融機関では、審査場の返済比率を額面で見た年収の40%未満に設定しています。

要するに、年収が1,000万円の方は年で400万円くらいを返済に充てられるような額を貸してくれるということです。

簡単に計算してみると、単純に年間の返済が400万円で35年のローンだとすると、1億4000万円ということになります。

ただし、実際にこの額を貸してくれるような金融機関は少ないかもしれません。

また、一般的に安全に返済できる額としては、年収の4分の1以内だと言われることも多いです。

収入に対してのローンの返済額があまりにも大きいと、日々の生活が苦しくなったりすることも考えられます。

実際に、返済比率の平均は25%を下回っていますが、年々高くなる社会保険料をはじめとする税金関係のことを考えると、20%以下にとどめておくのが理想かもしれません。

実際に借りられるローンの額は10倍以内なら借りれるケースが多い

一般的なデータよりも、実際に自分がどれだけ借りられるのかが知りたいという方も多いでしょう。

結論を言うと、金融機関によっても異なりますが、多くの銀行などでは年収の10倍以内程度であれば借り入れ可能であることが多いです。

つまり、年収が500万円の方であっても5,000万円以内であれば借り入れることが可能ということです。

そのため、ローンの組み方によっては、例えば年収が300万円の方でも3,000万円のマンションを購入することができるかもしれません。

ただし、この額は限度額であり、確実に借りられる額というわけではないため気を付ける必要があります。

同様に、例え3,000万円借りても年収300万円で本当に返済できるのか?ということを考えなければならないので注意しましょう。

上記はあくまでも目安です。ローンをギリギリまで借りてしまうと生活が苦しくなる恐れがあるので余裕を持ったローンを組むようにしましょう。

年収別で購入可能なマンションの適正価格

それでは、一般的には年収に対して具体的にどれくらいのマンションを購入するのが良いのでしょうか。

続いて、現実的に考えた年収と購入するマンションの価格を見ていきましょう。

こちら頭金をそれぞれ「なし、500万円、1,000万円」とした時に購入できる価格です。

| 頭金 | 400万円(30年) | 700万円(35年) | 1,000万円(35年) |

|---|---|---|---|

| なし | 1,500万程度 | 3,000万円程度 | 5,000万円程度 |

| 500万円 | 2,000万円程度 | 3,500万円程度 | 5,500万円程度 |

| 1,000万円 | 3,500万円程度 | 4,000万円程度 | 6,000万円程度 |

年収が400万円未満の方が購入するマンションの価格

年収が400万円の方の中には、日々の生活費を使わないという方もいれば、生活をするためにたくさんのお金を使うという方もいるでしょう。

ボーナスなどを考えずに計算すると、年収400万円ということは月収が30万円程度ということになります。

30万円の中から

- 日々の生活費

- 子供の養育費

- 将来への貯金

など、様々なお金をねん出しなければなりません。

それを考えると、できるだけ月々の支払額は減らしたいものです。

具体的に言うと、月々の返済額は6~7万円程度に抑えておいたほうが生活も圧迫しないで済むでしょう。

ただ、その分ローンの返済期間も長くなります。

頭金として利用できる金額によって購入できるマンションの価格は大きく左右されますが、現実的に考えると30年ローンで1,500万円程度の借り入れが理想です。

例えば頭金として1,500万円用意できるのであれば3,000万円程度のマンションが手に入りますが、500万円しかない場合は2,000万円程度で探しましょう。

年収が700万円程度の方が購入するマンションの価格

年収が700万円ということは、単純計算で月収は55万円程度ということになります。

例えば日々利用するお金などが上述した年収400万円の方と変わらないのであれば、単純に高額のマンションを購入できるでしょう。

しかし、収入が上がればそれだけ生活の質を高めたいと考える方が多いため、年収とともに生活レベルを上げてきたという方がほとんどのはずです。

また、日々の出費だけではなく子供の養育費にかける予算も高くなりがちですので、それも考えてローンを組まなければなりません。

具体的に言えば、35年ローンで3,000万円程度までの借り入れをするのが理想ですので、400万円の方と比べると高額なマンションが購入可能です。

こちらも頭金によって購入できるマンションの価格は変わってきますが、例えば最初に2,000万円支払えるのであれば5,000万円のマンションも買えるということになります。

年収が1,000万円以上の方が購入するマンションの価格

年収が1,000万円以上の方の中には、高額なマンションの購入を考えていらっしゃる方も多いはずです。

こちらは単純に計算して月々80万円以上の給料になるので、例えば返済比率を20%程度にするのであれば月々20万円程度を返済に充てられます。

そう考えると、年間で240万円、30年で計算すると7,200万円ということになります。

もちろん金利をはじめとする様々な経費を頭に入れなければならないため、このような単純な公式に当てはめることはできません。

また、年収が1,000万円を超すご家庭では子供の教育にも力を入れることが多いため、教育費でお金がかかる可能性も高いです。

一般的には、年収1,000万円の世帯では35年ローンで5000万円程度の融資を受けることが多いようです。

こちらも頭金によって購入できるマンションの額は異なりますが、その気になれば1億円に近いマンションを購入することもできるかもしれません。

年収に応じてそれだけ借り入れられる金額も変わりますが、どれくらい最初に頭金として支払うことができるのか?でも変わってくるので注意しましょう。

年収が同じでもローンの額が違う。5つのパターン別での違い

例えば、同じ年収が500万円の方が数人いたとしても、すべて同じ金額のローンの融資を受けれるわけではありません。

もちろんローンの額を決める上で年収は大きな目安の1つとなりますが、年収だけでローンが決まるわけではありません。

具体的には、年収よりもきちんとそのお金を返してくれるかどうかという信用が重要になってくるのです。

例えば、信用があるAさんと信用がないBさんとでは融資される額が異なります。

そして、その信用を示すのは、その方の職業や性格になります。

そのため、それらの違いによって借りられるローンの額が大幅に変わってくる可能性が高いです。

具体的に、以下のパターンで違いで比較してみました。

- 自営業の方の場合

- サラリーマンの方の場合

- 転職したばかりの方の場合

- 借り入れがある方の場合

- 年収が低い方の場合

| 人物像 | ローンの難易度 |

|---|---|

| 自営業 | 少し難しい |

| サラリーマン | 比較的簡単 |

| 転職したばかり | 少し難しい |

| 借り入れがある | 難しい |

| 年収が低い | 少し難しい |

自営業の方の場合

自営業の方にも様々な方がいらっしゃいますが、一般的には自営業は信用度が低い職業だとされています。

例えば、長期的にビジネスをやってきて安定しており、収入や貯金がそれなりにあるというのであれば、ある程度は信用されるでしょう。

また、年商が大きい企業の場合、従業員がたくさんいて今後も伸びる可能性が高いというような場合も、融資額は大きくなるかもしれません。

しかし一方で、自営業には社員が数人しかおらず、事業を起こして間もないというような方も少なくありません。

そういった場合は今後の展開が読みにくいため、信用に値しないということになり融資をしてもらえない可能性が高いのです。

自営業をされている方は、金融機関に信用してもらえるような資料を作成して相談してみるとよいでしょう。

サラリーマンの方の場合

職業と呼べるのかは別として、日本で最も多い職業はサラリーマンと呼ばれる方々です。

そのため、必然的に住宅ローンを利用する方の多くはサラリーマンということになるはずですが、一般的にサラリーマンであれば融資が受けられる可能性が高いです。

しかし、その会社の方針によっても大きく変わってきますが、中には基本給が少なく歩合で給料が決まるというような企業も存在します。

その場合は、その歩合の部分が確実に受け取ることのできる額だと言えないため、こちらも信用に値しないということになってしまうのです。

反対に、「歩合はほとんどないが、月々安定して同じような額の給料をもらっている」という方は、たとえ額が少なくても安定しているためローンに通りやすくなるはずです。

ただし、当然その勤め先の知名度や信頼性などによってはローンが通らない可能性もあります。

また

- 保証人が存在するかどうか

- 勤続年数が安定しているか

- 他でお金を借りているか

と言った個人の事情によっても左右されます。

転職したばかりの方の場合

例え高額な給料をもらっていたとしても、金融機関は転職をして間もない方に対しては疑いの目を向ける傾向にあります。

普通に考えてみても

- 10年間同じ会社で働いていて年収500万円の方

- 転職して1年未満で年収500万円の方

であれば、前者の方が信用に値しますよね。

もちろん転職がいけないことというわけではありませんし、転職後の会社で一生勤めあげると考えている方も多いでしょう。

しかし、基本的には「転職したばかり」というデータを見られることになるため、後は金融機関の判断ということになってしまいます。

ただ、ひと昔とは異なり転職が当たり前という社会に変わりつつあるため、以前よりは審査も比較的緩くなっているはずです。

それでも勤続年数の長い方と比べると借入金額が低くなる傾向にあるため、もしローンの融資が下りない場合はよく相談してみてください。

借り入れがある方の場合

住宅ローンを組む際には、当然その方の借り入れ状況にもチェックが入ることになります。

借り入れがあること自体に問題があるというわけではありませんが

- 年収にあっているのか

- きちんと返済できているのか

を見られます。

例えば車を買ったばかりでまだまだローンが残っているというような場合は、それが考慮されて融資額が減らされる可能性が高いです。

同様に、ローンを組んでいてその返済遅延などが発生していた場合なども、信用されないということになってしまうため審査に通りにくくなります。

年収が低い方の場合

年収が低いが、やはりマンションがほしいという方もいらっしゃるのではないでしょうか。

しかし、はっきり言ってしまうと、住宅ローンを組んでマンションを購入するには、最低でも年収200万円~300万円以上を安定して得ている必要があります。

例えば、今月の年収が40万円だったが先月は10万円だったといった自営業の方の年収200万円よりは、安定している分信用に値します。

しかし、どうしても年収自体が少ないとなってしまうと、購入できる物件も限られますし、ローンも落とされやすくなります。

働く会社や働き方によってローンを受けられるかどうか全く変わってきます。銀行が公務員にすぐ融資するのは税金という名の安定した給料があるからです。

共働きカップルがマンションを購入する際の年収の計算について

最近は共働きの家庭も増えてきているため、これからマンションを購入しようと考えている方の中には共働きというご家庭も多いでしょう。

それでは、一般的に共働きのご家庭の年収の考え方や、ローンの決め方はどのように行うのでしょうか。

まずは夫の年収だけで考えてみる

例えば、夫婦の年収を合わせて住宅ローンを組むことができれば、当然購入するマンションの予算を上げることができます。

しかし、奥様は妊娠や出産などによって退職をする可能性もありますし、出産後安定してから再度働かないというご家庭も少なくありません。

それを考えると、まずは夫のみの年収を基準にして住宅ローンを組むことを考えてみるのが良いのではないでしょうか。

実際に、共働き夫婦の7割以上は夫のみがローンを組んでいるというのが現状ですので、妻もローンを組むというのは一般的ではなさそうです。

しかし、例えば妊娠や出産を経ても必ずまた仕事をすると決めているような場合は、夫婦でローンを組むのもアリでしょう。

もしくは、「ローン自体は夫が組むが、奥様も別で住宅の支払いのための貯蓄をしておき、退職時にその貯金をまとめて支払う」というのも方法の1つです。

それであれば、名義上は夫のローンということになりますが、二人で力を合わせて住宅を購入していることになります。

子供の数とマンションを購入するタイミング

夫婦が共に働いているカップルの中には、まだ子供がいないところもあれば、既に複数の子供がいるというところもあるでしょう。

例えば、既に子供が2,3人いてこれ以上は増える可能性がないという状態で共働きの場合は、今後も共働きの期間が続くことも考えられます。

しかし、まだ子供がいない若いカップルの場合は、

- 今後子供を何人もうけるのか

- いつ子供が欲しいのか

といった点でマンションの購入計画変わってきます。

計画的に子作りをしているカップルであれば、それに合わせて共働きの期間を考え、計画的にマンションを購入することも可能です。

しかし、計画をせずに子作りをするカップルもいれば、計画していたとしてもうまくいかないといったカップルも存在します。

そのため

- 子供を基準にしてマンション購入計画を立てるのか?

- 逆にマンションを購入してしまってから子作りを考えるのか?

はカップルによって異なります。

マンションをはじめとする不動産の購入は、その後の家族の生活に大きく関わることですので、これを機に将来のことをしっかりと話し合ってみるのもよいでしょう。

子供がいる、いないでマンション間取りなどをどうするかなども変わってきます。そうなると金額も思った以上にかかってしまった。というケースもあるので注意しましょう。

マンション購入で注意したい3つのポイント

それでは最後に、マンション購入で注意したいポイントを見ていきましょう。

気をつけるべき注意点は下記の3つです。

- 頭金の額は購入できる額に直結する

- ローンは返せる額で決めるべき

- 生活水準をあまりあげない

頭金の額は購入できる額に直結する

当たり前のことかもしれませんが、住宅ローンでいくら借りられるかという話以前に、頭金が多ければそれだけ購入できるマンションの金額を高く設定することが可能です。

例えば住宅ローンで2,000万円の融資を受けた場合に、頭金が500万円の場合は2,500万円の物件になるのに対して、2,000万円用意できれば4,000万円のマンションが買えます。

さらに言えば、頭金で2,000万円用意できるのであれば、ローンなど組まずに2,000万円のマンションを購入することも可能です。

ただ、現実的には頭金を元にして住宅ローンを組み、さらに高額なマンションを買いたいというご家庭が多いようですが。

一般的には、物件価格の2割以上を頭金にするのが良いと言われているため、例えば3,000万円の場合は頭金として600万円は用意しておきたいものです。

しかし、実際には頭金が500万円以下のご家庭も多いため、逆に言えば例え対して貯蓄がなかったとしてもマンションを購入することは可能です。

一方で、1,000万円以上を頭金にしてマンションを購入するというご家庭も多いため、貯められるのであれば事前に貯めておくに越したことはありません。

ローンは返せる額で決める

例えば、年収が低いのに金融機関が5,000万円融資してくれるといっても、それを喜んで全額借りるのは良くありません。

上述しましたが、返済比率は年収の25%以下、できれば20%までに抑えて考えるのがおすすめです。。

仮に年収が高くて世間的には安定してローン返済ができるとみなされたとしても、実際にはその額が返済できない可能性も十分にあります。

月に100万円もらっているのであれば、月々20万円~25万円程度の返済に充てて高額なローンを組んでも十分に生活できるでしょう。

しかし、例えば毎月のように

- 高額の服を購入する

- 旅行に行く

と言ったように支出が大きい場合は、当然ローン返済ができません。

昔から、「不動産購入の資金計画は、借りられる額ではなく返済できる額で考えるべき」だと言われています。

家族構成や生活のスタイル、将来的な人生設計などはご家庭によって異なるため、他人が口を挟むようなことではありません。

しかし、返済可能な額を意識し、それに合わせて借入額を決めるのは非常に重要だということを覚えておきましょう。

生活水準をあまり上げない

現代の日本の会社では、勤続年数が長くなればなるほど収入が増加するようになっているところが多いです。

そのため、例えば30代でマンションを購入した方がそのまま順調にその会社で働き続けた場合は、年収が上がっている可能性が高いです。

そこで大切なのが生活水準をあまりあげないということです。

年収が上がっても同じレベルの生活を続けていれば、返済比率を高めることができますし、逆に返済額が同じの場合はより豊かな生活が送れます。

余った分を老後の貯蓄に回すのもよいですし、子供の教育費に使うのもよいでしょう。

そのまま普通に働き続けることができれば、ローンの返済の心配をする必要がないという安心感も生まれます。

万が一、その逆になる可能性も考慮しなければなりませんし、現代社会ではそれが十分に起こり得ます。

本人の能力が高くても会社自体がなくなってしまうリスクもありますし、予期せぬトラブルで収入が減ってしまうかもしれません。

リスクばかりを考えているとマンションは購入できませんが、ご自身の仕事や起こりうる可能性を考えて生活水準を上げすぎないようなマンションを購入を考えるようにしましょう。

お金が増えれば生活水準を上げたくなるのは人間ですが、いきなり生活水準を上げると少し収入が減った場合に元に戻れなくなる可能性があるので注意しましょう。

まとめ:購入するマンションは現在の年収ベースで決めよう

例えば、家計を切り詰めてギリギリの生活を送ってもいいから、高額のマンションがほしいというカップルもいるかもしれません。

反対に、購入するマンションは安いが日々の生活でお金に関する苦労をしたくないというご家庭もいるはずです。

人によってマンションに対する希望は異なりますし人生観も違うため、返済比率などはそれぞれがじっくりと考えるのが大切です。

しかし、年収をすぐに大幅に高めるというようなことは難しいため、まずは現在の年収をベースに返済額を考えることをおすすめいたします。

その上で、金融機関が高額ローン融資をしてくれたとしても、無理なく返せる金額のみを借り、ローンを着実に返していくことが重要です。

また、頭金をいくらにするかで購入できるマンションの額が大きく変わるため、貯蓄できるのであれば早い段階から貯めておくようにしましょう。